本記事では、ウェルスナビの実際の運用実績

として、7年半の評価額推移と利回りを公開

します

例えば、

- ほったらかし投資を、何か始めてみたい

- ロボアドバイザーでも始めてみようかな

- NISAは始めた。次にロボアドバイザー

でも始めてみようかな - ウェルスナビって儲かるんかな?

- 実際にやってる人の運用実績を見たい

- 1,000万円投資した人の実績がみたい!

そんなことを考えている投資初心者の方に向けた内容です

また後半では、

- ウェルスナビとは何か

- どんな仕組みなのか

についても、

初心者向けに分かりやすく解説します

※投資や資産運用は、元本割れなどのリスクを

伴うので、余剰資金と自己責任で行って下さい

本題に入る前に、少し自己紹介させて下さい

ヒロヒロは、地方の国立大学大学院 工学研究科を

修了し、某大手メーカーで研究所勤務やマーケ

ティング部門等を経験した後、現在は数百億円

〜1,000億円超規模の投資案件分析等に携わって

いる、いわゆるサラリーマン投資家です

これまでの投資・資産運用歴

投資を始めたのは2017年10月

最初は、NISAとロボアドバイザーの2本柱で

資産運用をスタートしました

2018年には、ハイリスク・ハイリターンを

狙える仮想通貨や株価指数CFDにもチャレンジ

その一方で、積立投資の王道である

「ドルコスト平均法」をメイン戦略とし、

- 毎月

- 毎週

といった決まったタイミングで、一定金額を

機械的に買い続ける投資を継続しています

また、2019年から2024年までは、

楽天ポイント投資でも積立投資を行ってきました

現在の投資成績(2026年1月5日現在)

- 投資元本:約2,300万円

- 評価額:約5,600万円

- 含み益:約3,300万円

これまで5年以上継続してきた積立投資は、

すべて黒字化しています

このブログを運営している理由

以下のような方々は、かつての自分そのものです

- サラリーマンとして安定収入はあるが、

NISAやロボアドバイザーを始めるか

迷っている人 - NISAやロボアドバイザーは始めたものの、

次に何をすればいいか悩んでいる人 - 積立投資を1年ほど続けてきたが、

このまま続けていて本当に大丈夫なのか

不安な人

参考記事:【投資家プロフィール】FIRE目指すヒロヒロの資産形成方法と実績紹介

自分が実際に経験し、他の人にも

役に立つと感じた情報だけを

発信しています

では本題に戻って、

ウェルスナビを7年半運用した実績を

みていきましょう

- ウェルスナビ公式サイトで公開されている運用実績【参考】

- ヒロヒロのウェルスナビの運用実績や利回りを公開【結論】

- ウェルスナビに1,000万円を預けた場合の実績はどうなる?

- ウェルスナビは、ロボアドバイザー業界No.1

- ウェルスナビの投資対象は、世界約50カ国1万2000銘柄

- ウェルスナビの機能① 最適ポートフォリオ作成

- ウェルスナビの機能② ポートフォリオ リバランス

- ウェルスナビの機能③ 税金最適化DeTAX

- 2022年まで35年間の物価上昇率は、年平均0.6%

- 税金は、年利10%の場合は約2%

- ウェルスナビの手数料は、年間約1%

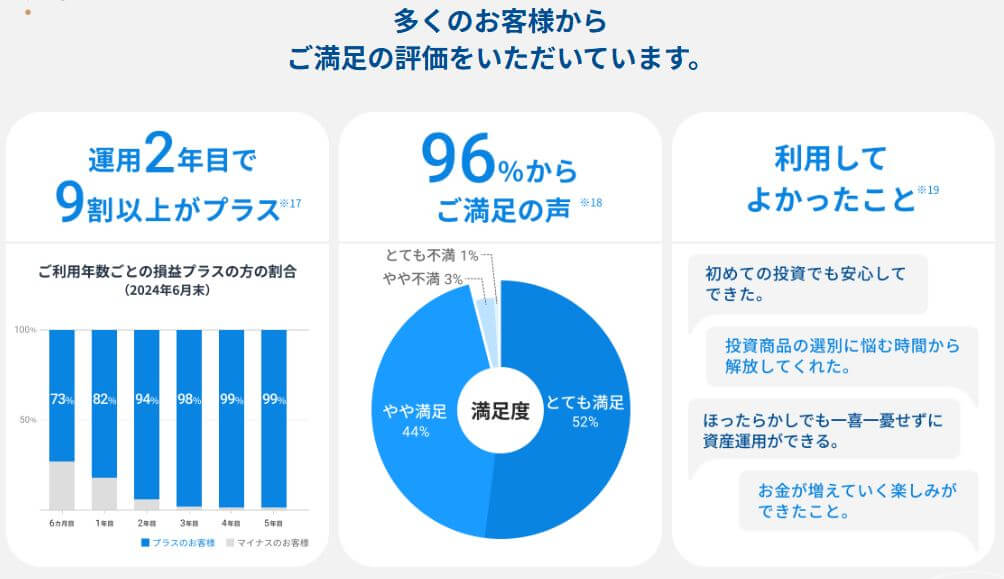

- ウェルスナビ公式サイトで公開している客観的データ

- 「おまかせNISA」は、ヒロヒロにはナンセンスだが

- まとめ

ウェルスナビ公式サイトで公開されている運用実績【参考】

私の運用実績の前に、先ずは参考として、

ウェルスナビの公式サイトで公開されている

実績を紹介します

続いてシェアする、私の運用実績との

よい比較対象にもなりますので

リスク許容度3の場合でも、9年で1.7倍!

・投資期間:2016年1月19日~2025年4月末

・投資金額:最初に100万円を投入して、

その後は毎月3万円を積立投資

・リスク許容度:1~5

の投資内容について、過去のデータに基に計算されています

リスク許容度は、利用者が1から5まで設定できるパラメーターです

リスク許容度3の場合の結果は、

- 投資額累計 457万円

- 資産評価額 1,007万円

- 約2.2倍

になっています

更にリスク許容度5の場合は、

- 投資額累計 457万円

- 資産評価額 1,130万円

- 約2.4倍

- 単純平均利回り 約15%

になっています

リスク許容度3の場合とリスク許容度5の場合

について、

- 評価額が最も上がった2025年

- 評価額が最も下がった2020年

を見比べてみましょう

- 2025年は、リスク許容度5の方が

リスク許容度3より大きく上がっている - 2020年は、リスク許容度5の方が

リスク許容度3より大きく下がっている

という結果になっています。

つまり、ハイリスクハイリターンということですね

ウェルスナビ 柴山CEOの運用実績

柴山CEOの運用実績も公開されています

2016年1月~2025年12月30日現在までの運用実績は、

- 投資額累計 766万円

- 資産評価額 1,944万円

- 約2.5倍

- 単純平均利回り 約15%

です

それでは、ヒロヒロの運用実績を見ていきましょう

ヒロヒロのウェルスナビの運用実績や利回りを公開【結論】

2018年7月から2026年2月3日現在まで、

7年半の運用実績を公開します

結論から言うと、

ウェルスナビを約7年半運用した結果、

評価額は投資額の約2.3倍、

約2,300万円になりました

途中で相場の上下はあったものの、

長期・分散投資の効果を強く実感できる

結果となっています

投資内容は以下の通りです

・最初に100万円を4回に分けて投入

・2020年1月まで、リスク許容度4、

毎月6万円を5回分割で積立

・2022年12月まで、リスク許容度5、

毎月9万円を5回分割で積立

・2023年12月まで、リスク許容度5、

毎月6万円を5回分割で積立

・2026年2月現在まで、リスク許容度5、

毎月4万円を5回分割で積立

2026年2月3日現在の運用実績は、

- 投資額累計 993万円

- 資産評価額 2,274万円

- 約2.3倍

- 単純平均利回り 約17%

です

ウェルスナビ公式サイトで公開されている、

過去のデータに基づく計算結果や柴山CEOの実績と

同等かそれ以上に、優秀な運用実績になっています

単純平均利回り(%)=収益(円)÷投資金額(円)÷運用年数(年)×100

出典:マネックス証券「つみたてNISAの利回りは?資産形成をシミュレーション」

参考記事:将来いくら増える?NISAの20年後を簡単にシミュレーションする方法

後に解説しますが仮に、

- 物価上昇率 1%

- 税金分 2% (年利10%の20%)

- ウェルスナビの手数料 1%

とした場合の

合計4%を差し引いても、10%以上残るので

投資商品として十分、合格というか

メチャ優秀です

積立期間が5年未満の実績は、まだ本当の実力ではない

SNSなどインターネット上には、ウェルスナビや

NISAなど、様々な積立投資の実績があふれていま

すが、注意点があります

「積立期間が5年に満たないものはまだ、実績として

安定していない」ということです

以下は金融庁の資料の抜粋で、

過去のデータから年利を計算したものですが、

- 20年積立投資した場合は、

利回り2~8%に収まる - 積立期間が5年の場合は、

利回り-6~14%まで

広く分布している

とう結果になっています

出典:金融庁WEBサイト NISAガイドブック「長期投資の運用効果」

つまり、

「積立期間が5年以下では短すぎる」

「20年くらいはやらねばダメ」

ってことですね

ドルコスト平均での積立投資は、

最低5年以上は続けないと

十分に実力を発揮できません

ヒロヒロのウェルスナビの5年間の実績を見ても、

開始から2年半までは、コロナショックの影響等

によって、何度か赤字になっています

大きく黒字で安定したのは2023年頃だとすると、

投資を始めてからちょうど5年が経ったころです

「1、2年やったら、メチャメチャ増えた!」

とか、

「メチャメチャ損したのでやめました」

とか言ってるのは、

積立期間が短すぎるので、タマタマに過ぎない

ギャンブルに近い状態です

積立投資の実績を語るには、

最低5年、

出来れば10年以上でしょう

ウェルスナビに1,000万円を預けた場合の実績はどうなる?

本記事では、私が実際にウェルスナビで運用

した結果、投資元本は100万円×4回=400万円

からスタートし、7年半後に

- 投資額累計 約1,000万円

- 資産評価額 約2,300万円

に到達しました

仮に運用開始時点で

1,000万円を一括または段階的に預けていた場合

でも、同様の運用環境が続けば、

長期的に資産が増える可能性があることが読み取れます

もちろん、1,000万円という金額は決して小さく

なく、私自身が400万円を投入した直後に一時的

に赤字になったように、

短期的には評価額が大きく上下する可能性もあります

そのため、私が途中から定額積立投資に切り替えたように、

- 一括ではなく分割で投資する

- 長期運用を前提にする

といった考え方が重要だと感じています

以降の見出しでは、ウェルスナビの強さの源泉を

探ってみましたので、シェアしたいと思います

ウェルスナビは、ロボアドバイザー業界No.1

ウェルスナビは、預かり資産と運用者数が、

ロボアドバイザー業界No.1ということで有名です

出典:ウェルスナビ公式サイト

また、ウェルスナビ以外も含めた、

ロボアドバイザーの比較ランキング記事はこちらです

関連記事:迷ってる人必見!ロボアドバイザー比較と選ぶ前に見るべき3つのポイント

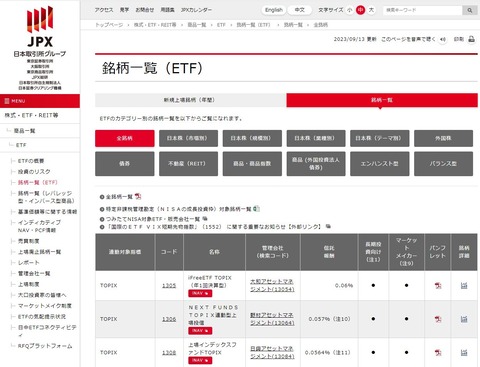

ウェルスナビの投資対象は、世界約50カ国1万2000銘柄

出典:ウェルスナビ公式サイト

ウェルスナビの投資対象は、

世界約50カ国のETF (上場投資信託) の、

- 米国株

- 日本株

- 新興国株

- 米国債券

- 物価連動債

- 金

- 不動産

の1万2,000銘柄に分散投資となっています

幅広い商品へのリスクの分散投資という点では、

全自動ではなく手動でやらなければならないNISA等

と比較すると、桁違いと言えるでしょう

上の表のETFの銘柄の具体例としては、

日本株の場合は「TOPIX」や「日経平均株価」等

なので、

”個別銘柄のバスケット” つまり、

“多くの銘柄がセットになったもの”

と考えればイメージしやすいです

出典:日本取引所グループ

ウェルスナビの「国際分散投資」は、公式YouTube

チャンネルに2分弱の説明動画があるので、

見てみると理解が深まります

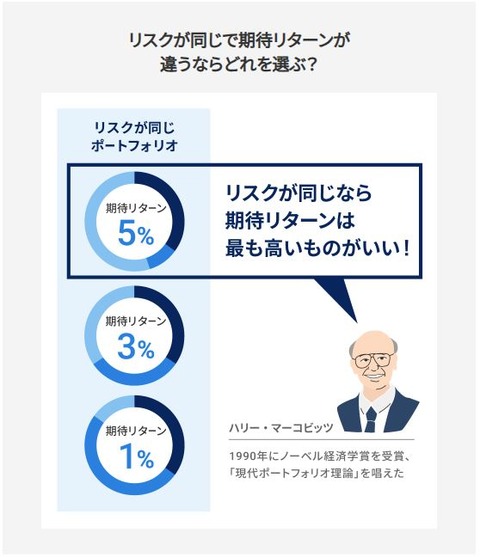

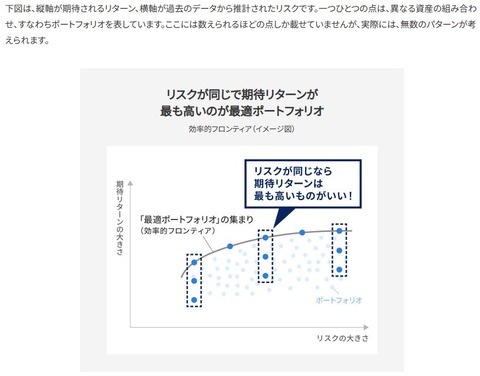

ウェルスナビの機能① 最適ポートフォリオ作成

ウェルスナビの特長を見ていきましょう

- 簡単な6つの質問に答えるだけの

「無料診断」で、AIが ”ノーベル

経済学賞を受賞した考え方” に基

づいた最適ポートフォリオを作成 - AIが、ポートフォリオに基づいて

購入と売買を繰り返す - ユーザーは、好きなタイミングで

パソコンやスマホから運用実績を

チェックするだけ

なので、投資初心者には願ってもない、全自動資産運用ができます

無料診断の簡単な6つの質問は、たったのこれだけ

- 現在、何歳ですか?

- 年収はおおよそいくらですか?

- 金融資産はおおよそいくらですか?

- 毎月の積立額は?

- 資産運用の目的は?

- 株価が1ヵ月で20%下落したら?

無料診断とは、簡単な6つの質問に答えるだけで、

最適な資産配分や運用プランの提案を受けることができます

回答方法は選択方式なので、20秒くらいでで終わります

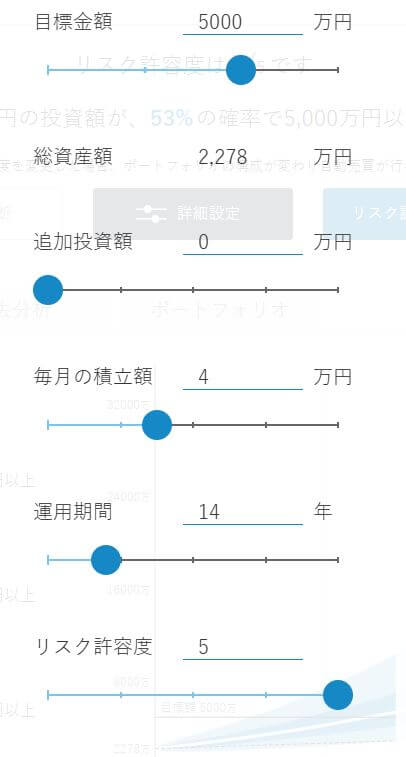

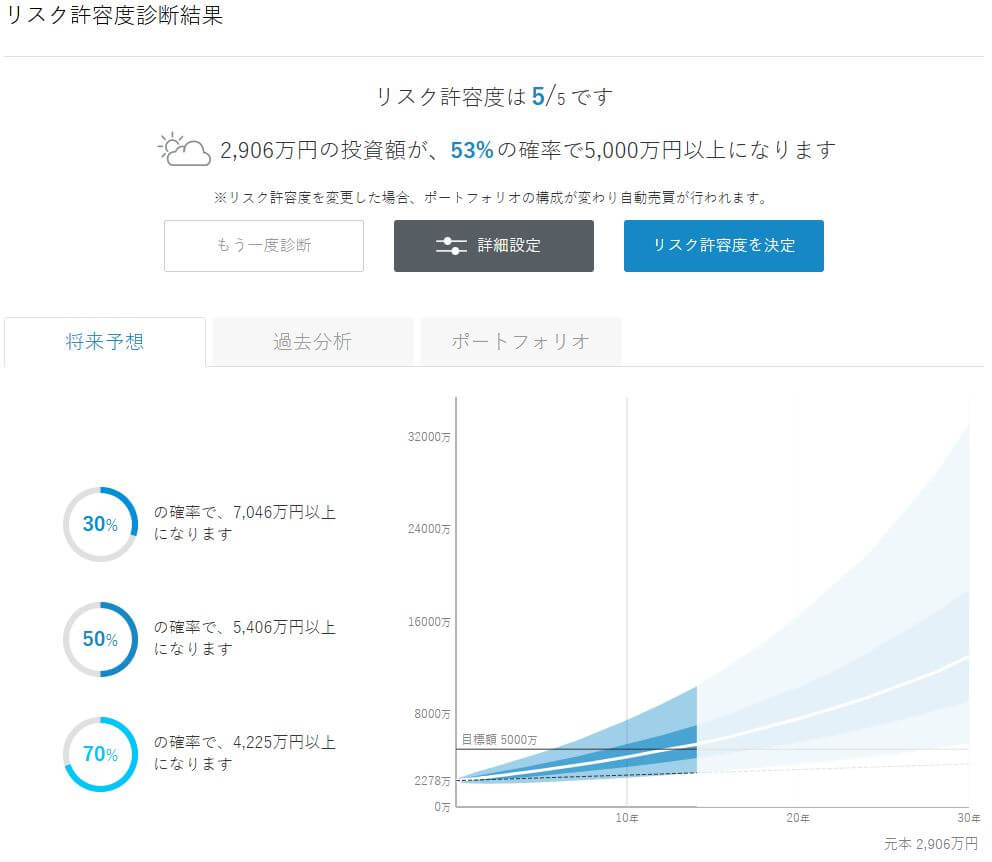

ヒロヒロの場合、2026年2月4日現在、

下の画像のような詳細設定になっています。

各設定項目の青い丸いを横に動かせば、

毎月の積立金額やリスク許容度等を

いつでも変更できます。

また、積立投資は、毎月1万円から始められます

出典:ウェルスナビ「ヒロヒロの2026年2月4日現在の詳細設定」

ロボアドバイザーが全自動で売買を繰り返した

結果、2025年2月4日現在の

- 資産全体の内訳

- ポートフォリオ

は、こんな風に分散投資されています

出典:ウェルスナビ「ヒロヒロの2025年5月26日現在のポートフォリオ」

将来どれくらい増えるか?という

予測シミュレーションも、

ビジュアルで見せてくれるので、

イメージを膨らませられます

出典:ウェルスナビ「ヒロヒロの2026年2月4日現在の将来予測シミュレーション」

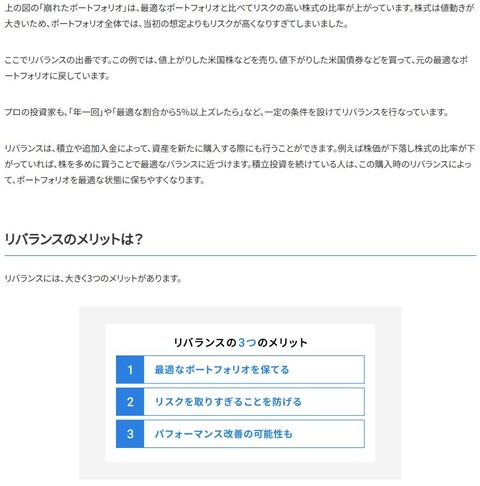

ウェルスナビの機能② ポートフォリオ リバランス

売買が始まっていくと、”AIによる自動売買だから”

とは関係なく、どうしてもポートフォリオが少し

ずつ崩れていきます。

しかし、ウェルスナビには、自動で元の最適な状態

に戻してくれる「リバランス」という機能があり、

以下の様な面倒なことを、全自動でやってくれます

- 値上がりして、最適な割合よりも

保有割合が増えた銘柄を一部売却する - 売却益で、逆に値下がりして割安に

なった銘柄購入によって追加投資する

従って、パフォーマンスの改善が期待できます

本来、自分がやらなくちゃいけない面倒なことも、

AIがやってくれるのがありがたい!

ウェルスナビの機能③ 税金最適化DeTAX

特定口座には、税負担が最小限になるように

自動で最適化してくれる ”DeTAX” という機能が

もれなくついています

- リターンがマイナスになっている銘柄を

一旦、売却して損を確定させる - 既に利益となっている分と相殺させる

- 上記2つによって、その年の利益を圧縮

もしくはゼロにして、税負担を翌年以降

に繰り延べる - リターンがマイナスになっている銘柄の

売却と同時に、同じ銘柄を同じ数量、

同じ価格で買い戻す

このDeTAX機能によって、

- ポートフォリオを維持したまま、

税負担を最適化できる - 税負担が最適化できると運用できる

金額が増えるので、投資効率が上がる

上記を繰り返す

メチャメチャ賢いし、

自分でやるのは、かなり面倒くさいので

ありがたいですね

2022年まで35年間の物価上昇率は、年平均0.6%

ウェルスナビが年利17%をたたき出していることを

確認できたので、

年利17%から差し引かれるマイナス要因の、

・物価上昇率

・税金

・手数料

が、何%くらいなのかを調べてみました

まず、物価上昇率です。

今日の1万円と1年後や10年後の1万円では、

同じ1万円でも価値が違います。

例えば、1万円で買えていたものが、1年後には物価

が上がって1万200円になったら、相対的に、

お金の価値が2%下がったことになります。

なので、投資した商品の1年あたりの利回り (年利) が

1.5%の場合は、物価上昇率2%より低いので、

損をすることになります

ということは、最低でも物価上昇率より大きな年利

が期待できる投資商品でなければ、話にならんわけ

です

更に、税金や手数料もとられたりしますからね

日本の物価上昇率ってどれくらい?っていうと、

2022年12月の記事によれば、「消費者物価指数

は、この35年間で約20%上昇している」とのこと

出典:日本生命 新社会人のための経済学コラム第154回「日本の物価は35年前と比べて約2割上昇したが、世界に比べると」

消費者物価指数は、ひとくくりの数字として

まとめられています。

また、過去の歴史では、「オイルショック」や

「バブル崩壊」「リーマンショック」などの

大きなイベントがいくつか起きているので、

どの期間で数字を出すかによって変わります

35年で20%ということは、1年あたりの平均上昇率

は0.6%になります。

今後10~20年の物価上昇率を、

・とりあえず1%くらい

・もしかしたら、2、3%もありえる

と認識しました

税金は、年利10%の場合は約2%

次は税金です

利益に対して20.315%の課税はされますが、

”特定口座”で”源泉徴収票あり” を選択していれば

ウェルスナビが顧客に代わって納税してくれるの

で、自分で確定申告する必要はありません

このサービスは、ウェルスナビ以外の証券会社等

でも、同様の仕組みがあります

税金は、利益に対して約20%かかるので、預けて

いる資産金額に対してどれくらいかって考えると、

・年利が5%の場合は、5%の20%なので1%

・年利10%の場合は、10%の20%なので2%

と、ざっくりみておけばよいでしょう

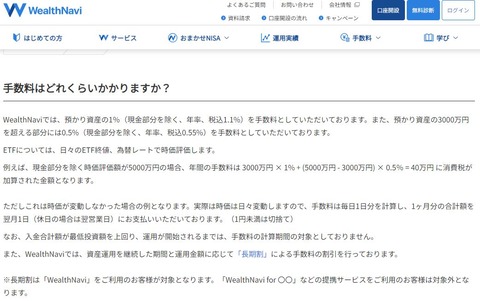

ウェルスナビの手数料は、年間約1%

最後に、ウェルスナビの年間手数料です

- 預かり資産の1%

(現金部分を除く。税込み1.1%) - 預かり資産が3,000万円を超える

部分は0.5%(税込み0.55%) - 長期割として、預けている資産金額と

期間によって最大0.9%(税込み0.99%)

つまりは、ざっくり、

約1%の年間手数料がかかります

手数料と、手数料がかからない無料サービス機能

についても、ウェルスナビ公式YouTubeで説明

しています

動画でわかる手数料

出典:ウェルスナビ公式YouTube

以上を整理します

- 物価上昇率は約1%

- 税金は約2%(年利10%の場合)

- 手数料は約1%

と仮定すると、合計4%ほどがマイナス分です。

ということは、ウェルスナビで年利4%を上回って

いれば、資産価値が増えていくということです

「物価の上昇は、どんな投資をしていても、時間の

経過によって起こるもの」

「税金も、NISAやiDeco等以外にはかかるので

仕方なし」

と割り切れても、手数料が高い!と敬遠したり

やめちゃう人も多いようです。

最初の見出しで紹介した”ウェルスナビのパフォー

マンス”を見れば、個人的には、”許容範囲内”

あるいは ”まったく気にならないレベル” ですけどね

このように、

- 物価上昇率

- 税金

- 手数料

がどれくらいなのか、イメージできると、

ウェルスナビへの期待利回りが明確に

なります

・利回りが5%の場合はざっくり、

物価上昇率約1%+税金約1%+手数料約1%

=合計約3%になるので、

実質的な利回り=5%-3%=3%

・利回りが10%の場合はざっくり、

物価上昇率約1%+税金約2%+手数料約1%

=合計約4%になるので、

実質的な利回り=10%-4%=6%

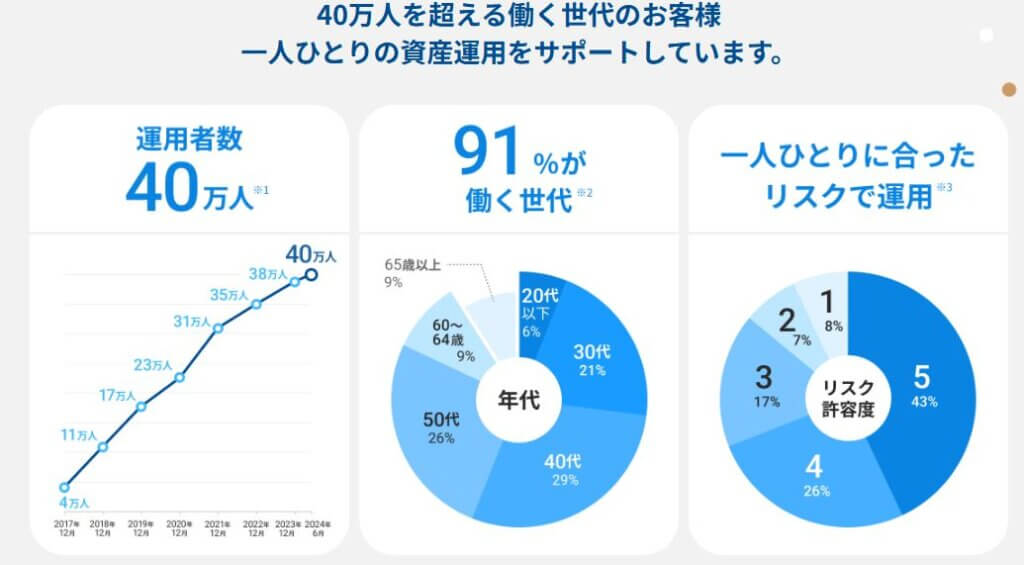

ウェルスナビ公式サイトで公開している客観的データ

ウェルスナビ公式サイトでは、

「運用者数は右肩上がりで40万人」など、

データをビジュアル的に説明しています。

客観的に見れるデータなので、分かりやすいです

また、ウェルスナビの特徴として本記事内で紹介

した内容の多くは、公式サイトの”よくある質問”

の検索窓にキーワードを入力して、

直ぐに発見できた回答に基づいています

疑問点をメールで質問したことも何度かあります

が、すべて即日、完璧な回答が送られてきたので

信頼度は高いです

「おまかせNISA」は、ヒロヒロにはナンセンスだが

最後に、「おまかせNISA」に

触れておきたいと思います。

ウェルスナビはNISAにも対応しており、

「おまかせNISA」というサービスがあります

NISAもウェルスナビも7年以上やっている筆者は、

おまかせNISAはナンセンスだと考えています

理由はシンプルで、

NISAは本来、運用益が非課税になることが

最大のメリットだからです

それにもかかわらず、

おまかせNISAではウェルスナビに対して

年率約1%前後の手数料を支払い続ける

必要があります

この手数料は、

相場が好調な年でも、不調な年でも関係なく、

毎年確実に差し引かれるコストです

その結果、

せっかく非課税で得られるはずだった

運用益の一部を、

手数料という形で自ら手放していることに

なってしまいます

私は、

インデックス投資などを自分で実行しているので、

非課税制度であるNISAに、あえて手数料のかかる

仕組でやる必要はないと考えるので、SBI証券で

楽しくやってます

関連記事:驚愕の結果!旧つみたてNISAを6年間やり切った銘柄&運用実績公開

関連記事:新NISA 積立投資枠|2024年1月開始・満額・フル期間運用の実績公開

関連記事:新NISA運用実績公開|積立投資枠の次は成長投資枠|S&P500など3銘柄

ただし

「投資にまったく時間をかけたくない」

「すべて任せないと継続できない」

という人にとっては、おすすめのサービスに

なりますので、

コストの意味を理解した上で、

選いたいと思うなら、選ぶも良しですね

実際、ウェルスナビのプレスリリースによれば、

「おまかせNISA」を利用しているユーザー数は、

2023年12月末の約7.5万人から、2024年1月末に

約8.2万人に増えているくらい、ニーズはあるようです

出典:「WealthNavi(ウェルスナビ)」が預かり資産1兆2,000億円を突破

まとめ

この記事の概要をまとめます

- ヒロヒロのウェルスナビ積立投資の

運用実績は、開始から約7年半で、

投資額累計約1,000万円が資産評価額

2,300万円、2.3倍になった。

単純平均利回りは約17% - 6つの簡単な質問に答えるだけで、AIが

ノーベル経済学賞を受賞した考え方に

基づいた最適なポートフォリオや将来の

資産形成シミュレーションを瞬時に出す - AIが、世界約50カ国、12,000銘柄に分散

投資、ポートフォリオのリバランスや

税金最適化(DeTAX)を含めた、全自動

の資産運用をしてくれる - 上記の様なサービスの手数料として、

預けている資産金額の約1%がかかる - 手数料以外に、マイナスになるお金と

して、「物価上昇率」と「税金」がある - ウェルスナビで5年以上の積立投資を

すれば、「物価上昇率」、「税金」、

「手数料」を差し引いても、安定的に

資産を増やせる可能性が高い

ここまで読んでくださり、ありがとうございました

関連記事:迷ってる人必見!ロボアドバイザー比較と選ぶ前に見るべき3つのポイント

・資金に余力がある人

・リスク分散したい人

・NISA以外の投資もやりたい

みたいな投資初心者は、

AIが最適なポートフォリオを作成して

世界約50カ国の12,000銘柄に分散投資で

全自動の資産運用をしてくれるウェルスナビ

を検討してみてもよいと思います

ウェルスナビ以外についても、投資に関する記事を

色々書いています

税金面ではNISAが最強だし、手数料もほとんど

かからないので、積立投資の中で、まず最初に

始めたいのはNISAです

参考記事:驚愕の結果!旧つみたてNISAを6年間やり切った銘柄&運用実績公開

参考記事:新NISA 積立投資枠|2024年1月開始・満額・フル期間運用の実績公開

参考記事:新NISA運用実績公開|積立投資枠の次は成長投資枠|S&P500など3銘柄

参考記事:将来いくら増える?NISAの20年後を簡単にシミュレーションする方法

つみたてNISAは2024年から新しくなって、

上限額などが大幅に限定解除されたので、

何がどう変わったのかをまとめました

参考記事:新NISAの上限解除って何?メリット、注意点をわかりやすく解説

ボラティリティーが高い仮想通貨も、積立投資で攻略中です

参考記事:仮想通貨は少額積立でも増える?6年3ヶ月目の投資実績と結果を公開

参考記事:仮想通貨は少額積立でも増える?3年5ヶ月目の投資実績と結果

楽天カードで買い物するたびに、タダでもらえる楽天ポイント投資でも稼ぎまくっています

参考記事:付与されたポイントが30万円に!楽天ポイント投資の実績と4つの戦略を公開

証拠金を預けることでレバレッジ取引ができる、株価指数CFDも積立投資で増やしました

参考記事:実際いくら増えた?株価指数CFDのFTSE100を5年積立投資した実績

但し、投資や資産運用は、元本割れなどのリスクを

伴うので、余剰資金と自己責任で行って下さい